Analyse du marché immobilier en ce début d’année 2022 perturbé : comment se porte le marché immobilier et notamment le marché immobilier neuf ? Malgré l’ampleur du choc externe de la crise en Ukraine, la dynamique de reprise et les mécanismes d’ajustement macro-économiques restent des amortisseurs importants. Par ailleurs, l’immobilier garde toute la confiance des Français, et fait encore preuve de résilience dans ce contexte. Point sur la situtation grâce à notre synthèse des analyses d’experts.

Tendances marché immobilier 2022 : indicateurs économiques globaux

La décision russe d’envahir l’Ukraine a constitué un choc sur les marchés financiers : alors que les perspectives économiques pour 2022 pointaient vers un ralentissement du rythme de croissance et une inflation résiliente, le conflit ukrainien est un amplificateur des tendances.

La reprise de l’activité économique et de la consommation freinées par le nouveau contexte

La hausse de l’inflation semble s’élargir, en se diffusant à d’autres postes que le seul poste énergie, parce que les prix d’autres matières premières ont augmenté, notamment l’alimentaire. Au global, l’inflation (mesure nationale de l’INSEE) a atteint 3,6 % en février 2022.

- Reprise graduelle du PIB : l’acquis de croissance pour 2022 est estimé à 2,9 % à la fin du premier trimestre 2022 et atteindrait 3,4 % en moyenne annuelle en 2022. En 2023, la croissance du PIB s’établirait à 2,0 %, dans le scénario conventionnel de la Banque de France révisé après le conflit.

- Taux de chômage : il se stabiliserait à 7,9 % en 2022.

- L’inflation: du fait de sa composante énergétique, l’inflation serait de 3,7 % en moyenne en 2022 et proche de 4,0 % au moins jusqu’en septembre 2022. Soit 1% de plus qu’anticipé avant le déclenchement des hostilités.

- Les hausses de prix attendues au cours du 1er semestre 2022 seraient de l’ordre de +3,2 % sur les prix de l’alimentation entre décembre 2021 et juin 2022. Il en résulte une anticipation à 3,5 % en moyenne sur l’année, avec un risque haussier au regard des prix de l’énergie.

- L’investissement des ménages devrait se maintenir grâce au surplus d’épargne accumulé pendant la crise sanitaire.

Dans ce contexte, le taux d’épargne devrait rester élevé autour de 17 ou 19 % durant le premier semestre 2022 avant de se stabiliser si la situation se normalise. Fin 2021, il s’élevait à 17 % du revenu disponible brut, soit 2 points au-dessus de son niveau de 2019. La principale motivation de la constitution d’épargne est celle de se protéger pour faire face à une mise au chômage éventuelle. Source : Cercle de l’Épargne – Données INSEE – (Mars 2022) – Banque de France

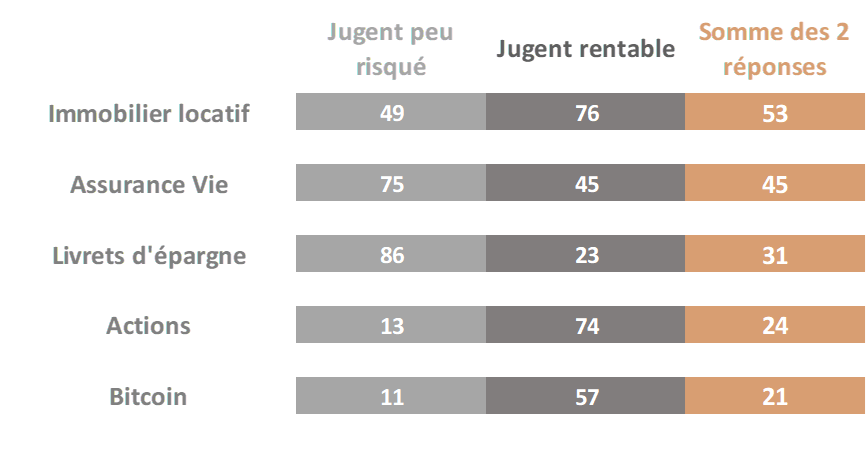

Pour ceux qui sont prêts à faire un placement, le partage faible risque/bonne rentabilité place l’immobilier locatif en tête du classement des placements, suivi de l’assurance vie.

JUGEMENT SUR LES PLACEMENTS (EN %)

Source : Enquête Cercle de l’Epargne – IFOP Mars 2022

Marché de l’immobilier 2022 : tendances et évolution des prix

L’année 2021 a été marquée par une explosion des ventes de logements anciens, une augmentation des prix et une stabilité des taux de crédit immobilier. Quelles grandes tendances se dessinent pour l’immobilier en 2022, alors que des dispositifs fiscaux encouragent encore l’investissement locatif ? Découvrez les évolutions du marché immobilier pour l’année à venir, selon les professionnels.

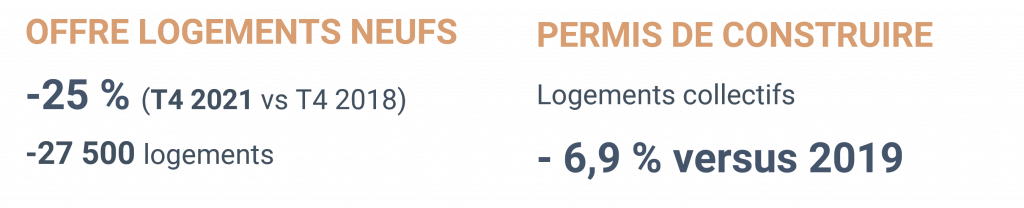

Analyse de l’offre de logements neufs

- Les autorisations de logements collectifs sont en hausse par rapport à 2020 (+13,9%) mais toujours en baisse par rapport à 2019

- Les mises en chantier, sur un an, progressent de 8,9 % mais sont toujours sous leur niveau de 2019 (-1,5%).

Conséquence :

Conséquence :

- Entamée en 2018, l’offre commerciale suit une baisse continue en raison des difficultés à mettre sur le marché de nouveaux logements : – 8,5 % par rapport à 2020, et toujours en fort recul par rapport aux années de référence (2018-2019).

- La rareté de l’offre raccourcit les délais d’écoulement, qui sont en moyenne de 8,2 mois.

Analyse des ventes d’immobilier neuf en 2022

- En dépit d’un contexte économique et sanitaire bien meilleur qu’en 2020, les réservations nettes au détail de l’année 2021 baissent de 16,3 % par rapport à 2019.

- 2021 est toujours en recul au regard de la moyenne des ventes des 5 dernières années: – 160.000 ventes.

- Fortes disparités territoriales entre les zones tendues et « normales » : alors que les ventes des zones B2 et C bondissent chacune de 30% par rapport à 2019, les zones A, Abis et B1 (dites tendues) décrochent de 17%. (Source : FFB)

- Les ventes aux investisseurs particuliers de 2021 sont en retrait de 18,4% par rapport à leur niveau de 2019. Leur part est de 47% versus 49% en 2018.

Source : FPI France – Mars 2022

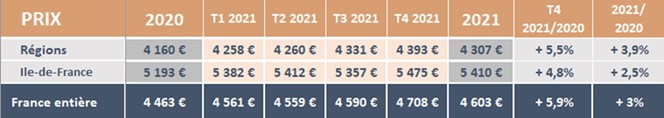

Analyse des prix de l’immobilier neuf : une tendance haussière qui ralentit

Alors que la hausse des prix dans l’immobilier ancien s’est accélérée en 2021, à cause d’une demande très soutenue notamment dans les villes moyennes, les prix des logements neufs ont connu une hausse modérée avec des disparités régionales :

- Les prix en Île de France poursuivent leur hausse en 2021 (+ 2,5 %) et atteignent 5 410 €/m².

- Cependant, la dynamique des prix est plus prononcée en régions avec +3,9 % à 4 307 €/m². Ils sont particulièrement tirés à la hausse par des agglomérations régionales de taille intermédiaire, comme Tours, Orléans, Caen.

Source : FPI France – Mars 2022

Découvrez notre offre nationale

Projections 2022 pour l’immobilier neuf

Le désir et le besoin de logement des ménages est toujours présent, malgré la hausse des prix dans certaines zones. Les fondamentaux de la demande restent bons et les conditions de l’accès au crédit restent favorables. La résidence principale qui fait partie d’un circuit logique au cours d’une vie.

- 58 % des Français sont propriétaires de leur résidence principale.

- La construction neuve devrait être boostée par la prolongation du Pinel, du Censi-Bouvard et du PTZ.

- Les élections pourront cependant un temps ralentir les délivrances de permis.

- L’enjeu sera également de maîtriser les coûts supplémentaires engendrés par la nouvelle réglementation RE 2020. En effet, les professionnels sont unanimes (FPI, FFC, FFB) : la RE 2020 fera augmenter les prix de l’ordre de 4 à 5% pour un appartement neuf.

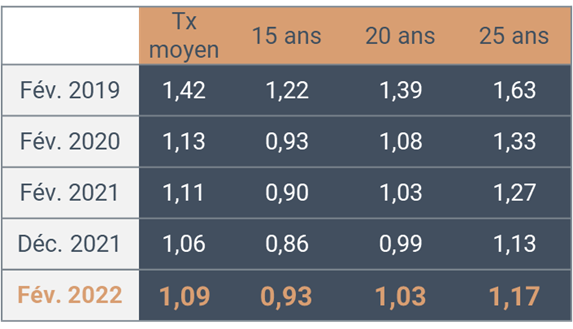

L’impact positif du crédit

Le crédit habitat restera un levier majeur de la croissance des ventes immobilières. En l’absence de durcissement de la règlementation actuelle, la hausse des taux serait de 20 à 25 points de base au plus en 2022 : les taux retrouveraient donc simplement leur niveau annuel moyen de 2019 en 2022. (Estimation Observatoire Crédit Logement)

- Le taux moyen est pratiquement inchangé depuis avril 2021 ; il est de 1,09 % sur le marché du neuf.

La quasi-totalité des taux sont largement inférieurs à l’inflation : ce qui ne s’était jamais observé depuis le début des années 60. - L’allongement de la durée moyenne des prêts est de 9 mois depuis décembre 2019.

Sources : Observatoire Crédit Logement – Banque de France

L’immobilier reste le placement privilégié des Français et un actif protecteur en cette période troublée.

Contactez nos équipes pour réaliser une étude patrimoniale personnalisée