Tranches d’imposition, dons, fiscalité immobilière : voici un tour d’horizon des quelques changements fiscaux de l’année 2024 qui impacteront votre déclaration de revenus. Si la loi de finances pour 2024 a apporté de nombreuses modifications à la fiscalité des particuliers, la majorité des changements annoncés ne seront appliqués qu’en 2025.

Alors que la campagne de déclaration de revenus 2024 débute, elle représente le moment idéal pour réfléchir aux stratégies futures d’optimisation fiscale.

Quelle est la date limite pour rendre sa déclaration de revenu 2024 ?

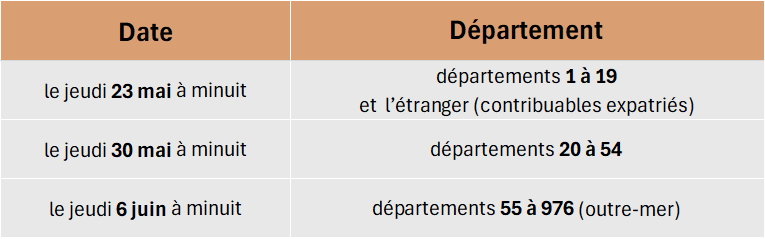

La campagne de déclaration des revenus 2024 démarre : le service de déclaration en ligne sera accessible sur le site impots.gouv.fr à partir du jeudi 13 avril 2023, et disponible jusqu’aux dates limites suivantes : du 20 mai au 6 juin 2024, selon les départements.

Calendrier des dates de déclaration par zone et département

Les dates limites d’envoi des déclarations de revenus sont :

le 20 mai à minuit (le cachet de la Poste faisant foi) pour les contribuables qui rendent une déclaration « papier », soit 10 % de la population. Les autres doivent se connecter sur www.impots.gouv.fr et pour eux, les dates limites sont :

Le respect de ces dates est important pour ne pas risquer des pénalités qui débutent à 10 % si le contribuable envoie sa déclaration avec retard, sans avoir eu besoin d’un rappel de l’administration.

Bon à savoir : Cette déclaration est obligatoire, que vous soyez ou non imposable, que votre revenu d’activité soit nul ou déficitaire.

Nouveautés pour la déclaration de revenus 2024 et impact sur vos impôts

Nouvelles tranches d’imposition sur le revenu

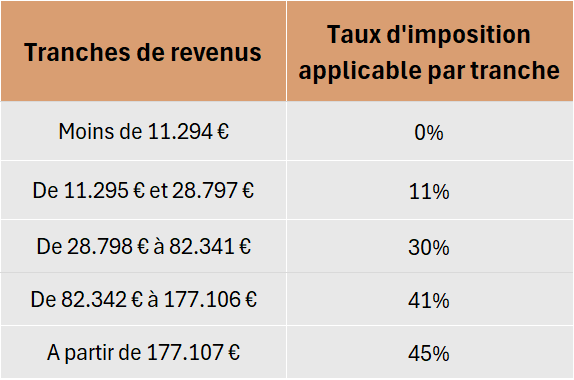

En raison de l’inflation, le barème de l’impôt sur le revenu (IR) a été revalorisé à hauteur de 4,8 % depuis le 1er janvier 2024.

Certains foyers fiscaux qui se situaient à la limite entre deux tranches vont donc y gagner. Selon le ministre de l’Économie et des Finances, Bruno Le Maire, « ne pas indexer le barème de l’impôt sur le revenu rendrait imposables 320 000 nouveaux foyers alors que leur revenu n’a pas augmenté « .

Comment fonctionne l’impôt sur le revenu ?

L’impôt sur le revenu fonctionne selon un système progressif : plus les revenus sont élevés, plus le taux d’imposition s’accroît.

- Pour déterminer dans quelle tranche d’imposition vous vous situez, il est nécessaire de calculer d’abord votre revenu imposable.

- Déterminer ensuite votre quotient familial (1 pour une personne seule, 1,5 pour une personne seule et 1 enfant, 2 pour un couple, 2,5 pour 1 couple avec 1 enfant, 3 pour un couple et 2 enfants …)

- Puis, consultez le barème progressif de l’impôt sur le revenu pour 2024, qui associe à chaque tranche de revenu un taux d’imposition spécifique.

Quel est le montant à déclarer pour les impôts ?

Le revenu imposable englobe tous les revenus que doit déclarer un foyer fiscal :

- Les rémunérations dans le cadre d’une activité professionnelle (traitements et salaires).

- Les pensions alimentaires, d’invalidité, de vieillesse et de retraite.

- Les indemnités journalières.

- Les allocations chômage et de préretraite.

- Les revenus des biens immobiliers.

- Les revenus des capitaux mobiliers.

Après la déclaration de ces revenus, un abattement forfaitaire de 10 % est automatiquement appliqué, destiné à compenser les frais professionnels courants. Pour 2023, cet abattement est limité à un maximum de 14 171 € et un minimum de 495 €. Il est cependant possible de choisir de ne pas appliquer cet abattement et de déclarer leurs frais réels à la place. D’autres charges peuvent aussi être déduites du revenu imposable, comme les pensions alimentaires, les contributions à des plans d’épargne-retraite, et les frais liés à l’accueil de personnes âgées de plus de 75 ans, sous certaines conditions.

Barème de l’impôt 2024 sur les revenus 2023

En raison de l’inflation, le barème de l’impôt sur le revenu (IR) a été revalorisé à hauteur de 4,8 % depuis le 1er janvier 2024.

Les nouvelles tranches marginales d’imposition sont les suivantes :

Votre revenu est divisé en tranches correspondant au barême, et une fois le plafond de chaque tranche atteint, on applique le taux de la tranche supérieure sur l’excédent.

Plus de dons encouragés fiscalement

- Comme cela avait déjà été le cas précédemment, les dons réalisés en 2023 auprès d’associations d’aide aux personnes en difficulté ouvriront droit à une réduction d’impôt (aussi appelée « abattement Coluche ») augmentée, au taux de 75 % (au lieu de 66%), dans la limite de 1.000 € versés.

- Idem pour les dons au profit de la Fondation du patrimoine, effectués entre le 15.9.2023 et le 31.12.2025 lorsqu’ils sont dédiés à la restauration d’édifices religieux en péril : le taux de la réduction d’impôt est porté de 66 % à 75% dans la limite du plafond de 1000 € . Au-delà de ce plafond, les sommes versées ouvrent droit à une réduction de 66 % de leur montant, dans la limite de 20 % des revenus imposables.

- Nouveauté : A compter de l’imposition des revenus 2023, les associations, œuvres et organismes militant en faveur de l’égalité femmes/hommes sont dorénavant (depuis le 1er janvier 2023) intégrées dans le dispositif donnant droit à réduction d’impôt au taux de 66%.

A noter : La déclaration de dons reçus peut désormais se faire en ligne via l’espace « Particuliers » sur impots.gouv.fr, et non plus uniquement par courrier.

Déclaration 2024 : nouveautés fiscales en matière d’immobilier

Meublés touristiques : quelle fiscalité en 2024 ?

La fiscalité des meublés touristiques a donné lieu à divers retournements de situation ces derniers mois.

- Rappelons qu’une erreur du gouvernement dans la rédaction de la loi de finances pour 2024 a entraîné une modification (non voulue, donc, car prévue pour l’an prochain seulement) de la fiscalité de ces meublés. Alors que le régime du micro-BIC prévoyait habituellement un abattement de 50 % sur les loyers, avec un plafond de 77.500 €, la loi de finances pour 2024 a instauré un abattement de 30 % seulement et un plafond abaissé à 15.000 € pour les loyers encaissés en 2023.

- Suite à son erreur, le gouvernement s’était engagé à suspendre cette nouvelle fiscalité avant le dépôt des déclarations 2024 et à maintenir les avantages fiscaux originels attachés à ces locations. Il ne l’a pas fait.

Quelle sera finalement la fiscalité appliquée en 2024 aux meublés touristiques ?

L’administration fiscale a indiqué qu’une tolérance serait accordée pour permettre aux contribuables de continuer à bénéficier de l’ancien régime cette année. En effet, la décision contraignante du Conseil d’Etat attendue cet été – si elle devait contredire Bercy – ne serait pas rétro-active.

Une bonne nouvelle pour les bailleurs pour qui une période de transition est nécessaire. De fait, pensant bénéficier encore en 2024 du régime micro-BIC (forfait plutôt que frais réels), ils n’ont pas réalisé l’an dernier de comptabilité détaillée de leurs frais réels.

Un avantage supplémentaire pour les meublés touristiques classés, sous conditions

Pour les revenus tirés des activités de locations meublées non professionnelles et déclarées en micro BIC, un abattement supplémentaire de 21% est instauré pour les locations de meublés touristiques classés, uniquement si celles-ci sont situées en dehors des zones marquées par un déséquilibre important entre l’offre et la demande de logement et que le chiffre d’affaires de l’année précédente soit inférieur à 15 000 €. Cette mesure vient s’ajouter à l’abattement de 71% dont bénéficient déjà ces locations, soit un abattement total de 92%. (LF 2024 , art. 45 ; CGI, art. 50-0)

Revenus fonciers

Pour encourager les propriétaires bailleurs à rénover leur logement gourmand en énergie et mis en location, le « déficit foncier » déductible du revenu global a été doublé pour les biens énergivores et sera applicable pour la première fois en 2024.

La limite d’imputation des déficits fonciers sur le revenu global est ainsi , sous certaines conditions, relevée de 10 700 à 21 400 € par an, à concurrence du montant des dépenses déductibles de travaux de rénovation énergétique permettant à un bien de sortir du statut de «passoire thermique», et de passer d’une classe énergétique E, F ou G de l’audit énergétique à une classe A, B, C ou D.

Bon à savoir : ce dispositif optionnel s’applique au titre des dépenses de rénovation énergétique pour lesquelles le contribuable justifie de l’acceptation d’un devis à compter du 5.11.2022 et qui sont payées entre le 1.1.2023 et le 31.12.2025. (2ème LFR 2022, art. 12 ; CGI art. 156, I-3)

Déclaration des biens immobiliers : du web au papier

Mise en place l’an dernier sur Internet, elle a toujours cours cette année, mais seulement en cas de changement (achat d’un bien, nouveau locataire…).

Les nombreuses personnes qui ne l’ont pas encore faite parce que tous les cas n’étaient pas envisagés et qu’ils ne savaient pas comment procéder, vont donc pouvoir s’y atteler à nouveau. Le nouveau formulaire (en version web, mais aussi papier cette fois) va peut-être être plus précis et permettre à tous de se mettre en conformité avec la loi.

Préparer l’abaissement de la facture fiscale 2025

Cette période de déclaration est propice aux conseils d’investissements destinés à amoindrir la future facture fiscale. C’est l’opportunité parfaite réfléchir aux nombreuses possibilités qu’offre le secteur de l’immobilier.

Neutraliser ses revenus fonciers

Il s’agit des revenus les plus taxés en France car ils doivent être ajoutés aux revenus du contribuable lors de l’établissement de la déclaration 2042.

Comment les réduire voire les neutraliser ? Des solutions immobilières existent, notamment via des dispositifs comme le Déficit foncier, la Nue-propriété ou encore le Malraux.

Le dispositif Déficit foncier

Il peut intéresser les investisseurs déjà très investis dans la pierre (et percevant d’importants loyers) ou souhaitant investir dans des biens immobiliers nécessitant de gros travaux. De fait, les propriétaires peuvent, tous les ans, déduire de leur revenu foncier puis global, 100 % des travaux, dans la limite de 10.700 euros/an (ou 21 400 € si les travaux permettent à un bien de sortir du statut de «passoire thermique»).

L’excédent de déficit foncier peut être reporté et déduit :

- durant six ans de l’ensemble de vos revenus,

- durant dix ans de vos seuls revenus fonciers.

Le dispositif Malraux

Accessible, dans certaines zones seulement, il nécessite de lourds travaux de réhabilitation, mais offre une réduction d’impôt de 22 % ou même de 30 % du montant des travaux (avec un plafond de 400.000 € sur une durée de 4 ans). En contrepartie, le bien doit être mis en location pendant 9 ans. En savoir plus dans notre article détaillé.

Le dispositif Monuments Historiques

Autre solution pour investir dans les vieilles pierres : ce dispositif permet de réduire ses impôts en déduisant le montant des travaux sans limitation.

Optimiser sa fiscalité grâce à l’immobilier

D’autres solutions immobilières vous permettront de réduire directement vos impôts, ou d’agir sur votre base imposable.

Le dispositif Pinel neuf

Il prendra fin le 31 décembre 2024 et a vu ses avantages progressivement réduits. Il continue d’offrir les avantages originels du dispositif dans sa version « Pinel Plus », créée l’an dernier. Il est encore temps d’en profiter !

- Le Pinel Plus ajoute des contraintes environnementales à respecter. Il permet donc, sous réserve de mise en location pendant 6, 9 ou 12 ans, de réduire son impôt de 12 %, 18 % ou 21 % du prix du bien.

- Dans le Pinel classique, les avantages ont été réduits en 2024 à 9 %, 12 % ou 14 %. Faut-il, pour autant, se détourner de celui-ci ? Non, car si l’emplacement est bon, l’opération peut être aussi rentable, à terme (grâce à la plus-value), que l’achat d’un Pinel Plus.

Le dispositif LMNP

L’acquisition de logements en résidences services meublées gérées vous permet de bénéficier d’une fiscalité allégée grâce aux bénéfices industriels et commerciaux (BIC), moins imposés que les revenus fonciers. Le régime du micro-BIC gomme 50 % des revenus perçus, tandis que le régime réel permet un amortissement des charges et du bien.

Le statut de Loueur en meublé non professionnel est une solution permettant d’amortir une partie de la valeur du bien immobilier ainsi que celle des meubles, de façon linéaire, sur très longue durée ; un amortissement qui permet de gommer tout ou partie des recettes locatives.

La nue-propriété : dispositif fiscal à privilégier si vous êtes lourdement imposés à l’IFI

Pour abaisser l’assiette de ce dernier ou – si c’est possible – sortir même son patrimoine immobilier de l’assiette taxable à l’IFI, la solution idéale est la nue-propriété.

- Cette possibilité originale permet d’acheter un logement pour environ 60 % de sa valeur en pleine propriété sur le marché. Ainsi vous n’achetez que les murs pour une durée limitée, et l’usufruit est acheté par une autre partie (souvent un bailleur institutionnel). A la fin du « démembrement » de la propriété (15 à 20 ans le plus souvent), vous pouvez récupérer sans plus de formalité la pleine propriété du bien et le conserver, le vendre, ou le remettre en location au prix du marché.

- L’avantage fiscal est double : pendant la période de nue-propriété, vous ne percevez pas de recettes locatives (qui alourdiraient encore vos impôts) et vous ne déclarez pas ce bien dans l’assiette des actifs taxables à l’IFI.

BON A SAVOIR : Le plafonnement des niches fiscales reste, lui, inchangé, correspondant à 10.000 € par foyer fiscal ou à 18.000 € sous conditions.

En conclusion :

- Il est essentiel de bien comprendre les implications des récentes réformes fiscales introduites pour l’année 2024. Les contribuables doivent être proactifs et envisager dès maintenant les meilleures stratégies pour maximiser leurs avantages fiscaux en prévision des changements à venir en 2025.

- La déclaration de revenus n’est pas seulement un exercice de conformité, mais une opportunité stratégique pour planifier et ajuster vos investissements et déductions fiscales.

- Assurez-vous de consulter des professionnels si nécessaire, et de rester informé des mises à jour et des précisions qui pourraient être publiées au cours de l’année. Votre vigilance et votre préparation peuvent vous permettre de tirer le meilleur parti des avantages offerts par le gouvernement.

Cette année encore, iSelection accompagne ses clients dans leur déclaration de revenus locatifs. Cet accompagnement prend la forme d’une aide dédiée à la déclaration de revenus de leur investissement Pinel, comprenant des tutoriels complets et faciles à suivre, et de conseils prodigués par notre cabinet d’expertise comptable partenaire, dans le cas d’un achat en LMNP.

Contactez nous équipes pour en savoir plus sur cet accompagnement

Crédit Photo : istockphoto